Investice vás mohou zajistit na stáří, záruku v nich ale nehledejte, říká expert

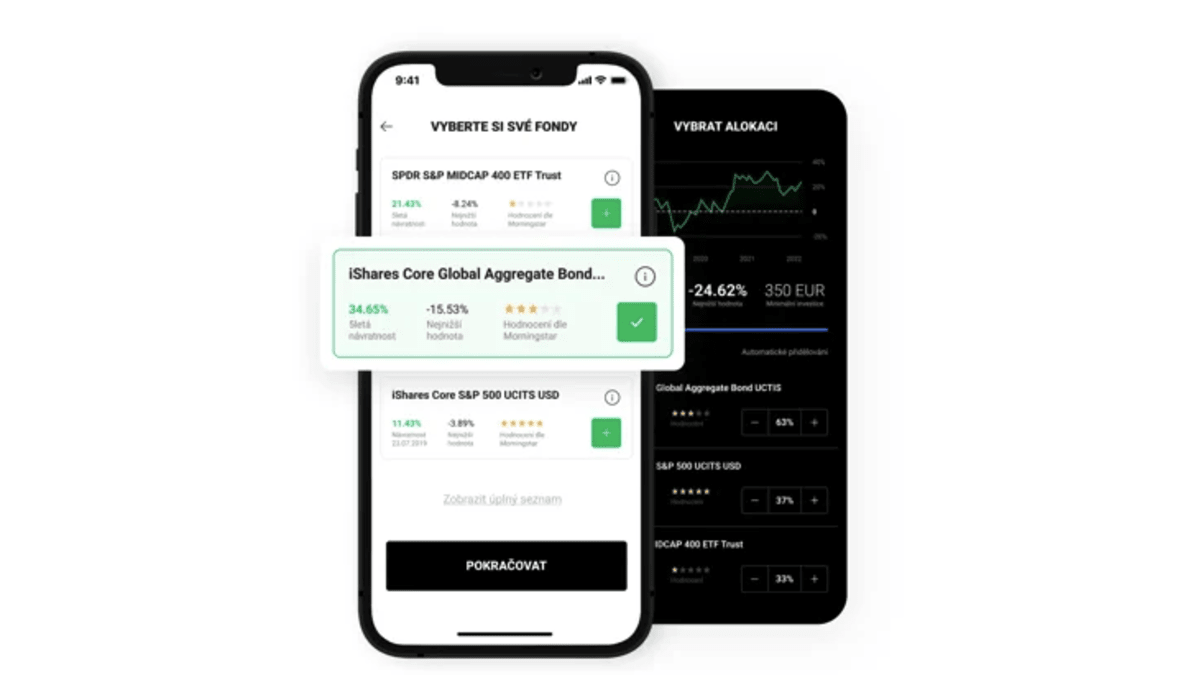

K investování dnes stačí jen chytrý telefon. Zdroj: Se souhlasem společnosti XTB

Žijeme ve zvláštní době. Současný svět nabízí vymoženosti a díky nim i život, o jakém si naši předci sotva nechávali zdát. Abychom si ovšem mohli žít co nejlépe, je zapotřebí jednoho, totiž peněz. Jenže - kde je vzít a nekrást? Nad touto otázkou se pozastavuje nejeden Čech, v posledních letech navíc nejen řečnicky. Řešení nabízejí investice. Při troše snahy se i z úplného laika může v krátké době stát schopný investor, jen je třeba počítat s tím, že na výsledný zisk je třeba si počkat. V následujících řádcích vám přinášíme rozhovor s Vladimírem Holovkou, vedoucím obchodního oddělení pro ČR, Slovensko a Maďarsko ve společnosti XTB, podle něhož je investování nezbytné pro udržení soběstačnosti. A pokud patříte k těm, kdo se na poli investic teprve rozhlížejí, možná vám pomůže vydat se správným směrem.

Lidstvo snad nezažilo dobu, která by více přála našim touhám následovat vlastní sny a plnit si je, ať už jsou jakékoli. Nezáleží na tom, jestli chcete cestovat, najít vlastní domov, ať už na vás čeká kdekoli, či snad založit rodinu nebo investovat do vzdělání. Takřka ke všemu zásadnímu, pro co se člověk může rozhodnout, jsou ale potřeba peníze.

Vladimír Holovka, vedoucí obchodního oddělení pro ČR, Slovensko a Maďarsko ve společnosti XTB

- Vystudoval Vysokou školu ekonomickou v Praze, obor finance.

- Do brokerské společnosti XTB nastoupil v roce 2010

- Profesně se specializuje na technickou analýzu, tvorbu obchodních strategií, měnovou politiku a strukturu finančních trhů.

- Za podmínky dlouhodobě úspěšného obchodování považuje důslednou kontrolu rizik, správné řízení peněz a disciplínu.

A tady cesta za splněným snem pro velkou spoustu lidí končí, ačkoli by nemusela. Stačila by trocha finanční gramotnosti a dovednost, jakou je investování. Tvrdá práce a letité střádání korunu po koruně už totiž dlouho nejsou jediným způsobem, jak zajistit sebe i rodinu.

Investice, nezbytnost pro vlastní soběstačnost

„Investice mohou pomoci s jakýmikoli budoucími výdaji, ať už to je čerpání v době penze, nebo pořízení kapitálově náročnějšího bydlení. V poslední době se setkáváme třeba s tím, že rodiče začínají odkládat prostředky, aby jejich děti měly nějakou výchozí částku na pořízení prvního bydlení. I na relativně delším horizontu může investování velmi dobře pomoci,“ vysvětluje, k čemu všemu je investování vhodné, Vladimír Holovka ze společnosti XTB, v níž působí posledních 14 let.

A jak dále zdůrazňuje, ideální je začít s investováním ideálně hned se začátkem kariéry. „Čím dříve člověk začne, tím lépe, protože nechá delší dobu působit čas a tzv. složené úročení, které mu následně může investici znásobit,“ říká zkušený expert a schopnosti investovat přirovnává k dovednosti řídit auto. „Je dobré si nejprve trochu nastudovat teorii, například z knihy, dost kvalitních informací je i na internetu, ať už textovou formou nebo prostřednictvím videí.“

A stejně jako při prvních jízdách přidáváme rychlost jen pozvolna, stejně se dá postupovat i při investování.

„Po zvládnutí teorie je už dobré začít pomalu řídit v malé rychlosti, což v našem tématu investování může znamenat začít investovat s malou částkou například do nějakého známého akciového ETF nebo kvalitních a zavedených akcií. Tím pak investor získává potřebné zkušenosti, ale riziko nehody je relativně nízké,“ vysvětluje dále Vladimír Holovka.

Jak začít investovat?

Rostoucí potenciál ETF mohou teď investoři využít přímo v mobilní aplikaci XTB pomocí Investičních plánů. Toto řešení umožňuje nastavit si plány výběrem ETF, o které má investor zájem. U jednotlivých investic se dá také libovolně nastavit procentní podíl a flexibilně je spravovat. V rámci Investičních plánů mohou mít investoři až 10 různých plánů (portfolií) složených z různých ETF.

Nikdy neprodělat peníze, ale jak?

Dále investiční expert pokračuje varováním před nereálnými cíli. „Jakmile vidím nějakou až podezřele výhodnou nabídku s mimořádným zhodnocením, spíše bych se jí vyvaroval, nebo minimálně několikrát zvážil a poradil se, jestli se nejedná o podvod a zda neexistuje riziko, že o svoji investici přijdu. Warren Buffett, patrně neznámější investor, definuje pravidlo číslo jedna a to - nikdy neprodělejte své peníze. Pokud toto investor zvládne, tak vše ostatní už je snažší.“

Pomyslná červená kontrolka by se investorům měla v hlavě rozblikat i v momentě, kdy v souvislosti s investicemi uslyší slovo záruka. „Jakmile evidujete slovo záruka od soukromého subjektu, je opět na místě zpozornět. Svět je plný nejistot a trh se vyvíjí. Záruky mohou poskytovat dluhopisy velkých států. Tam asi použití slova záruka končí, protože všechny ostatní aktivity v sobě nesou určité riziko. Jakmile tedy někdo s tímto slovem operuje, měl by investor být opatrný a hledat náznaky, zdali se nejedná o podvod,“ doporučuje odborník.

Rada experta do začátku

Otázka, kterou si musí položit každý začínající investor zní: Kam své peníze nasměrovat? Co se skutečně vyplatí, existuje něco jako sázka na jistotu? V posledních letech bylo velmi trendy investování například do startupů. To už ale podle Vladimíra Holovky letos neplatí. „Je pravdou, že startupy byly v jednu dobu velmi žhavé téma, ale minulý rok ve znamení vyšších úrokových sazeb toto nadšení poměrně zchladil. Osobně bych startupy zařadil mezi pokročilejší investice pro zkušenější investory. Tyto projekty sice mohou slibovat poměrně zajímavý výnos, ale je s tím spojené vysoké riziko, investorům začátečníkům bych proto doporučil nejprve se držet tradičnějších forem investování.“

Vladimír Holovka, od roku 2013 ve společnosti XTB zastává funkci vedoucího obchodního oddělení pro Českou republiku, Slovensko a Maďarsko. Zdroj: Se souhlasem Vladimíra Holovky

A jak dále odborník radí, pomoci s počátečním nasměrováním mohou ti zkušenější - třeba web společnosti XTB, na němž zájemci najdou rozcestník, který dokáže napovědět, který směrem se vydat. „Obecně řečeno pákové instrumenty, jako jsou FX, Indexy, komodity a CFD akcie nebo CFD, ETF a také kryptoměny, jsou pro aktivní investory, kteří jsou schopni snést vyšší riziko a očekávat vyšší výnos. Klasické akcie a ETF jsou pro opatrnější investory, kteří mají svůj investiční horizont delší a dokáží zvládnou i delší nepřízeň trhu,“ komentuje možnosti Vladimír Holovka.

Je ovšem třeba dopředu vědět, že profesionálové v XTB neurčují, kdo má kam své peníze vkládat. „Nevybíráme klientům konkrétní investiční projekty, to necháváme zcela na nich. Jediné, co by se dalo říci k výběru, je to, které veřejně obchodované akcie nebo ETF zařadíme do své nabídky. Nechceme totiž nabízet našim klientům akcie, které jsou před bankrotem, nebo je zde vysoké riziko pro investory,“ vykládá Vladimír Holovka a pokračuje:

S XTB investuje téměř milion lidí

Stále nejvýznamnějším regionem je pro společnost XTB Evropa a v jejím rámci patří ČR mezi trhy, ve kterých má XTB velmi silnou pozici. Klientskou základnu se navíc daří poměrně dynamicky zvětšovat. K tomu přispívá i postupné zavádění nových produktů.

XTB je zprostředkovatel, neboli broker, který pro své klienty nakupuje a prodává cenné papíry. Neinvestuje s cílem dosažení zisku, ale s cílem obsloužit požadavky klientů.

„V XTB se již dlouhé roky řídíme filozofií, že než někomu dávat rybu, tak ho raději naučíme rybařit. Snažíme se naše klienty, ale i širší veřejnost vzdělávat, aby byli schopni dělat svá investiční rozhodnutí samostatně. Pochopitelně jsme tu pro případ dotazů, ale osobně jsem toho názoru, že jakmile se investor na trzích dostatečně zorientuje, je schopen nejlépe si definovat cíle, znát svůj postoj k riziku a v neposlední řadě, co pro něj bude vhodné a co nikoliv. Důležité je se na začátku až tolik nespálit.“

Největší zájem je prý o technologický sektor, který nabízí možnost vložit peníze do předních společností, jakými jsou třeba Apple, Google, Meta, Microsoft, Tesla atd. K českým nejobchodovanějším akcím pak patří společnost ČEZ.

Výnos a riziko patří k investování

Co dělat, jak jednat, když se tak docela nedaří? Podle Vladimíra Holovky je nejdůležitější zachovat klid, situaci zanalyzovat a hledat příčiny nenadálých událostí. „Nejhorší je jednat unáhleně a zbrkle. Teprve s chladnou hlavou mohu hledat důvody - například, zda-li jsou vysoké poplatky tím, co mi brání dosahovat požadovaných výnosů, nebo je zkrátka aktuální situace na trhu nepříznivá a má to vliv na hodnotu mojí investice. Zde je klíčové si zodpovědět, zda-li se jedná o přechodný stav, nebo je zde vážné riziko ztráty investice. Pokud člověk investuje do velkých, kvalitních a finančně zdravých společností, tak riziko náhlého bankrotu je obvykle malé a v těchto případech se vyplatí zachovat chladnou hlavu a vytrvat.“

K TÉMATU: Stále více Čechů realizuje své plány pomocí pasivního investování

A pokud si někdo investicí není jistý, pak lze také změnit zprostředkovatele. Právě tento trend v XTB v posledních letech pociťují poměrně intenzivně. „Pokud má někdo zainvestovány klasické akcie a ETF, umožňujeme zdarma převod portfolia od stávajícího poskytovatele do XTB. Na jeho struktuře se tedy nic nemění. Takových případů máme čím dál více, protože řada investorů si uvědomuje, že nulové poplatky za nákupy akcií a ETF zkrátka v dlouhém horizontu mohou doručit dodatečný výnos, který u stávající společnosti nemá. Jinými slovy - částka, kterou nezaplatíte na poplatku, může pracovat a zhodnocovat se,“ uvádí vedoucí obchodního oddělení pro ČR, SR a Maďarsko.

A také upozorňuje, že investice nejsou krátkodobou záležitostí. A že na skutečné zhodnocení je třeba si počkat. „Zde platí staré přísloví, kdo si počká, ten se dočká. Pokud pochopíte, jak funguje složené úročení, zjistíte, že zisky se významněji projevují až tak za 10 let. Zkrátka až v období, kdy se reinvestice zisků začnou významně snižovat. Investování je spíše maraton, než běh na krátkou vzdálenost.“

Proč investovat s XTB?

Pro dlouhodobý investiční horizont a práci s větší částkou, je zapotřebí stabilní partner, aby člověk měl klidné spaní a neměl obavy o své prostředky. To zní sice samozřejmě, ale relativně nový subjekt nemusíte vzbuzovat jistotu, jako ten zavedený. XTB funguje již 20 let a v ČR působí již od roku 2007. Jelikož XTB poskytuje služby méně aktivním i více aktivním investorům, může nabízet skutečně nulové poplatky pro nákup klasických akcií a ETF. Standardní poplatky má nastaveny na jiných třídách aktiv, jako jsou komodity, měnové páry a další, na kterých obchodují hlavně aktivní investoři, což opět umožňuje nabízet nulové poplatky na akciích a ETF.

Je také potřeba zmínit, že k tomu, aby se z člověka stal investor, nejsou potřeba horentní sumy. Jak už jsme zmiňovali výše, začít se dá i s pár stovkami korun. Je ale důležité mít jasno v tom, že pouhá pětistovka z nikoho boháče neudělá ani po desetiletích. „Investování je činnost jako každá jiná a je zapotřebí se ji nějak naučit a osvojit. Tedy ano, lze začít investovat v řádu několika stovek korun měsíčně, ale z mého pohledu by to investor měl brát jako výchozí částku, která se do budoucna musí zvyšovat, jakmile se s investováním seznámím více. Odkládat 500 Kč měsíčně je na 20letém horizontu cca 350 000 Kč, tedy je to pěkné, ale třeba na komfortní důchodovou penzi to asi není. Začít s malou částkou může téměř kdokoli, kdo je schopen něco odložit, ale zkrátka platí, čím více zainvestujete, tím větší vidíte v budoucnu výsledky,“ uvádí Vladimír Holovka.

Investování není jen pro mladé

Jakkoli jsou investice běžnou součástí dnešní ekonomiky, zdaleka ne všichni jsou ochotni jim důvěřovat. Především starší generace stále spoléhají na pro ně osvědčený model tvrdé dřiny. „Investice s sebou nesou riziko a ano, existují možnosti, že o část svých investic mohu přijít. Na druhou stranu, když člověk zvolí například indexové ETF, tak to prakticky znamená, že jeho investované prostředky budou rozděleny do těch nejlepších světových firem v daném čase. Pokud nějaká společnost bude v průběhu let zaostávat a bude hrozit bankrot a naopak jiná dynamická společnost se bude stávat významným hráčem na svém trhu, tak indexové ETF toto reflektuje a bude postupně odprodávat slabé firmy a přikupovat sílící společnosti,“ říká expert z XTB s tím, že je dobré mít v portfoliu složku s velmi nízkým rizikem, například v podobě kvalitních dluhopisů nebo investic peněžního trhu.

I starší lidé mohou využít příležitosti, kterou současný trh nabízí, a investovat. Jen je třeba si správně stanovit investiční horizont. „Čím delší horizont, tím vhodnější se může jevit investice do akcií. Naopak pokud mám investiční horizont kratší, tak akcie pro mě mohou představovat riziko, že jakmile budu chtíti investici ukončit, trefím se zrovna do poklesu na trzích a budu muset realizovat menší výnos nebo i ztrátu. Jako řešení se jeví mít větší složku tvořenou z dluhopisů, které jsou na tyto tržní výkyvy méně náchylné, a akciovou složku mít jen v menší a opatrnější části, případně být velmi konzervativní a soustředit se jen na bezpečné úrokové investice, jako jsou fondy peněžního trhu, různé termínované vklady a třeba státní dluhopisy,“ radí Vladimír Holovka.

Hodí se také vědět, že v dnešní době k investování kromě nutného obnosu, není zapotřebí vlastnit žádné zvláštní vybavení. Docela postačí chytrý mobilní telefon, který vlastní většina z nás. „Například v naší aplikaci jsou integrovány analytické zprávy a komentáře, investor nepotřebuje hledat informace z jiných zdrojů. Naopak velmi často platí, že větší množství nástrojů a různých analytických metod je spíše na škodu. Investor se pak dostane do pasti, že není schopen dané rozhodnutí vykonat a spadne do spirály, že potřebuje ještě více informací a rozhodnutí se stává čím dál obtížnější. Proto říkám, že investování bylo, je a vždy bude spojeno s rizikem a to nelze úplně eliminovat. Zároveň si musím připustit, že nikdy nebudu mít úplný a dokonalý soubor informací k dané investici, abych měl měl 100% jistotu. Tak to zkrátka nefunguje,“ nabádá ke střízlivému přístupu k investicím Vladimír Holovka, podle něhož je každý den vhodný k začátku investování. „Často se říká, že včera bylo pozdě, protože tím oddalujeme moment, kdy efekt složeného úročení začne dynamicky působit.“

Toho je si vědoma čím dál větší část lidí, především pak mladých generací, které prakticky denně slýchají varování, že se ve svém stáří nebudou moci spolehnout na podporu státu, což je podle Vladimíra Holovky masově vede k investování.

Jak mám tedy začít?

Rostoucí potenciál ETF mohou teď investoři využít přímo v mobilní aplikaci XTB pomocí Investičních plánů. Toto řešení umožňuje nastavit si plány výběrem ETF, o které má investor zájem. U jednotlivých investic se dá také libovolně nastavit procentní podíl a flexibilně je spravovat. V rámci Investičních plánů mohou mít investoři až 10 různých plánů (portfolií) složených z různých ETF.

Plány se dají doplňovat a upravovat přímo v aplikaci. Rovněž je možné nastavit opakované platby. Další peníze se tak investují automaticky podle preferencí, které lze kdykoliv dále upravit podle aktuálních potřeb a investičních cílů. Tím nemusí být zrovna odchod do důchodu, ale třeba nový produkt, jehož uvedení na trh investor vyhlíží.

In je pasivní investování z mobilu Zdroj: XTB