Na scénu se vrací produkt, který už byl na vymření. Analytik radí, do čeho investovat

Výběr redakce

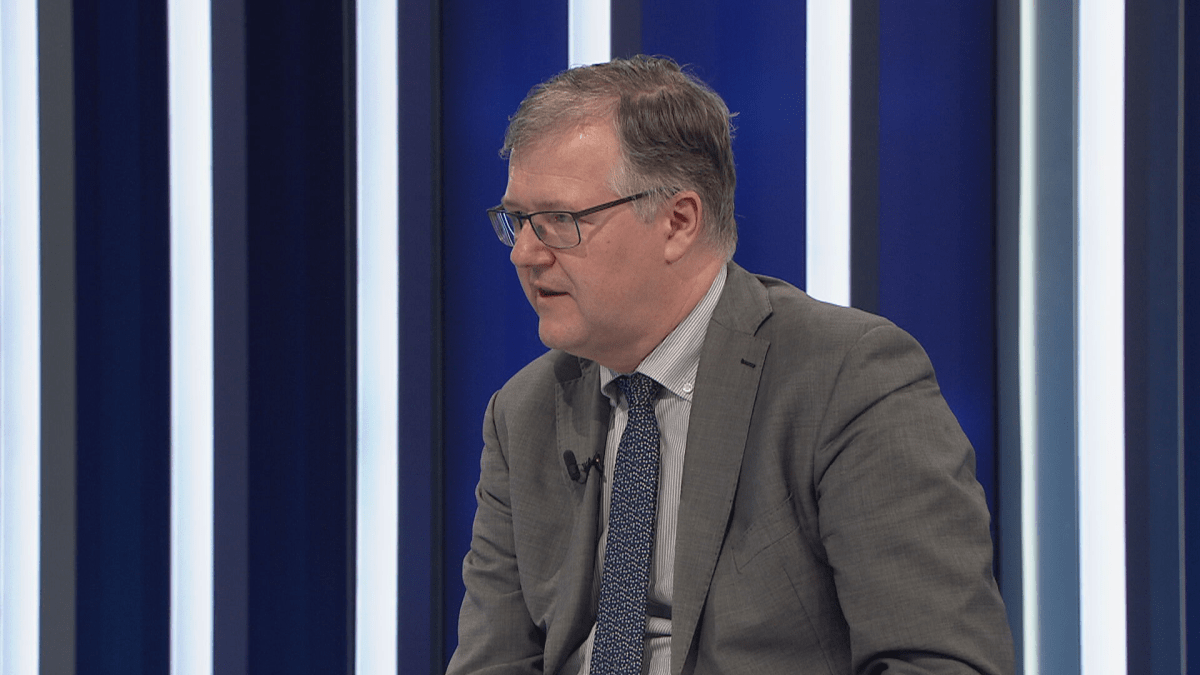

Ceny produktů i meziroční inflace dál rostou. Analytik České spořitelny Petr Zahradník radí, kam nyní mohou lidé nejlépe investovat. „Nabízí se nyní zajímavé termínované vklady nebo investiční produkty. Lidé by měli používat zdravý selský rozum,“ uvedl v pořadu Co na to vaše peněženka. Vojtěch Benda, člen bankovní rady České národní banky, dodal, že se v Česku vyskytl fenomén „inflační očekávání“.

Vysoká inflace dopadá i na úspory domácností. Univerzální rada, jak by si je lidé měli chránit, však podle Zahradníka neexistuje. „Mohla by spočívat v tom dávat prostředky neboli úspory do produktů, které jsou schopny inflaci nějak pokrýt. To je však rada hraběcí,“ podotkl v nadsázce.

V současné době se podle něj v důsledku zvyšování úrokových sazeb ze strany České národní banky (ČNB) stávají pro investice zajímavé termínované vklady komerčních bank. „Jedná se o produkt, který byl ještě před rokem na vymření,“ pokračoval. Je toho názoru, že vhodnou kombinací jsou garantované termínované vklady s investičními produkty, které jsou opět vázány inflačně.

Čtěte také

„Může se jednat například o kombinaci s typy státních dluhopisů. Opět jde o nástroj, který některé banky používají. Pro odvážné může být vhodnou investicí výběrová kolekce akcií, jejichž firmy vykazují příznivé období,“ přiblížil. Za poněkud „hyenistický“ označil investici do energetických firem. Naopak za vhodné označil společnosti zbrojařské nebo v oblasti IT.

„Ty se zaměřují na to, jak nelehkou dobu překlenout. Diverzifikace tohoto všeho s používáním zdravého selského rozumu může být receptem. Úplně bych v současné době neexperimentoval,“ dodal.

Benda: Nejsme blázni

Hostem pořadu byl také člen bankovní rady České národní banky Vojtěch Benda. Podotkl, že se v Česku vyskytl nový fenomén. „Jedná se o inflační očekávání. Ceny se nevyvíjí stejně ve všech faktorech. Ve dvou mohou vzrůst ceny na vstupu. Když ale vidíme, že se očekává vyšší inflace, tak někteří zdražují preventivně. Očekávají vyšší ceny na vstupu a chtějí mít rezervu, aby to nemuseli tlačit na poslední chvíli,“ přiblížil. V takovém případě podle něj musí centrální banka zasáhnout, zpřísňovat měnovou politiku a „vracet vlak zpět do zajetých kolejí“.

„Dělá to tak, že používá úrokové sazby, zvyšuje je, tím tlumí domácí poptávku – tu část ekonomiky, kterou jsme schopni ovládat. Nejsme blázni, abychom si mysleli, že růstem úrokových sazeb zkrotíme ceny plynu a elektřiny a ostatních komodit. To jsou věci, pro něž děláme výjimku,“ pokračoval.

Proto se stlačuje část domácí poptávky, která by mohla „nasát tyto efekty“ a udělat z nich efekty dlouhodobé. „Aby domácnosti i firmy neočekávaly, že když nám letos inflace vzroste o 10 procent, tak bude růst o 10 procent dalších patnáct let. To je špatné, a tam musí centrální banka zasáhnout a reagovat,“ uzavřel.

Čtěte také