Do hypoteční pasti spadne ještě více Čechů. Jejich nemovitosti navíc mohou zlevňovat

Výběr redakce

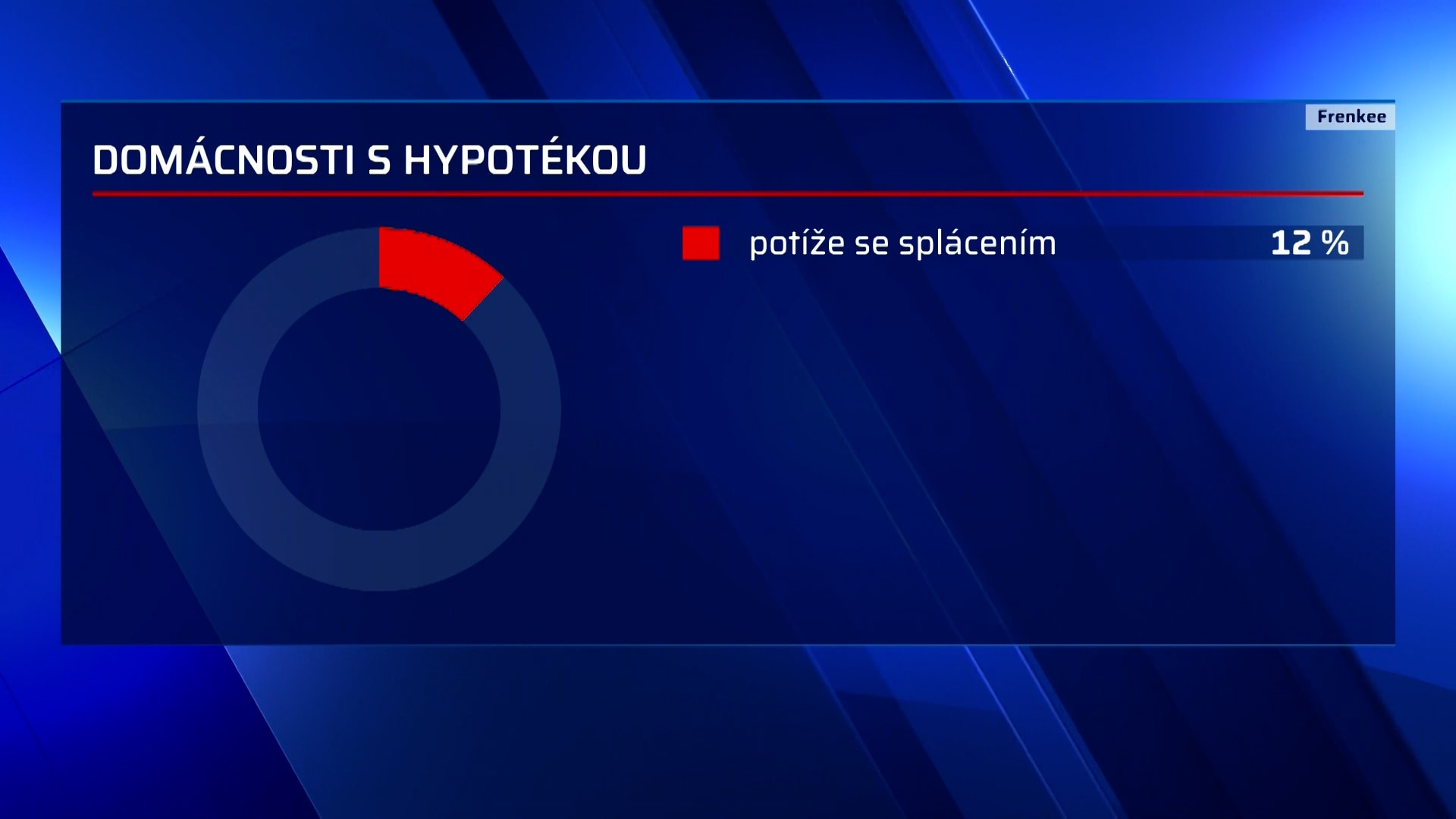

Každá osmá domácnost s hypotékou bude nejspíše muset řešit, kde vezme na splátky peníze. Důvodem jsou rostoucí úrokové sazby a skokové zdražení energií. Do potíží se přitom může dostat daleko více lidí, než se dosud předpokládalo. Česká národní banka navíc odhadla, že podíl nesplácených hypoték se v krajním případě muže zdvojnásobit.

Vysoká hypotéka a jen jeden příjem namísto dvou, protože žena je na rodičovské dovolené. Do toho přišlo zdražení energií a konec fixace. Pan Tomáš aktuálně řeší, jak jeho rodina výdaje utáhne.

„Dostáváme se do situace, že máme měsíční náklady oproti předchozímu období vyšší. Platíme namísto 30 tisíc Kč přibližně 40 tisíc. Jen za hypotéku je to o 10 500 víc,“ popisuje Tomáš.

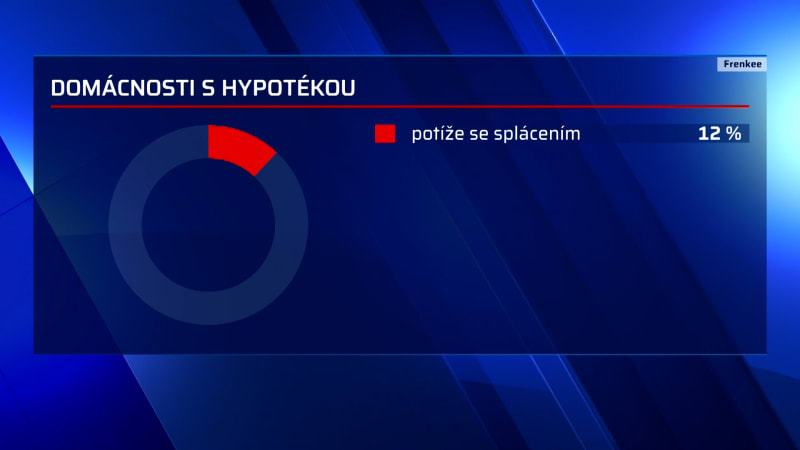

Potíže s hypotékou má ale stále více lidí. Podle odhadů společnosti Frenkee bude až dvanáct procent domácností řešit, že jim příjmy na hypoteční splátky prostě nestačí.

Nejde sice o data za celý trh, ale vzhledem k aktuální situaci se podle odhadů nemusí o moc lišit. „Dokonce si myslím, že by to mohlo být víc, protože v datech, o kterých se bavíme, jsou primárně zohledněny Praha, střední Čechy a Brno,“ vysvětluje ředitel finančního poradenství Frenkee Jiří Hluchý.

Jak velký rozdíl je oproti pět let starým hypotékám?

Obchodní ředitel Partners Jan Brejl varuje, že černé scénáře ukazují, že měsíční náklady domácnosti se zvednou o 30 až 40 tisíc měsíčně. Zmíněných 12 procent mu tedy přijde ještě málo.

Čtěte také

Odhady má i Česká národní banka. Podíl nesplácených hypoték by se během následujícího roku a půl v případě nepříznivého vývoje mohl podle ní zdvojnásobit. Ohroženo by prý mělo být maximálně devět procent domácností. Jedná se o ty, které mají měsíční příjmy do 25 tisíc Kč.

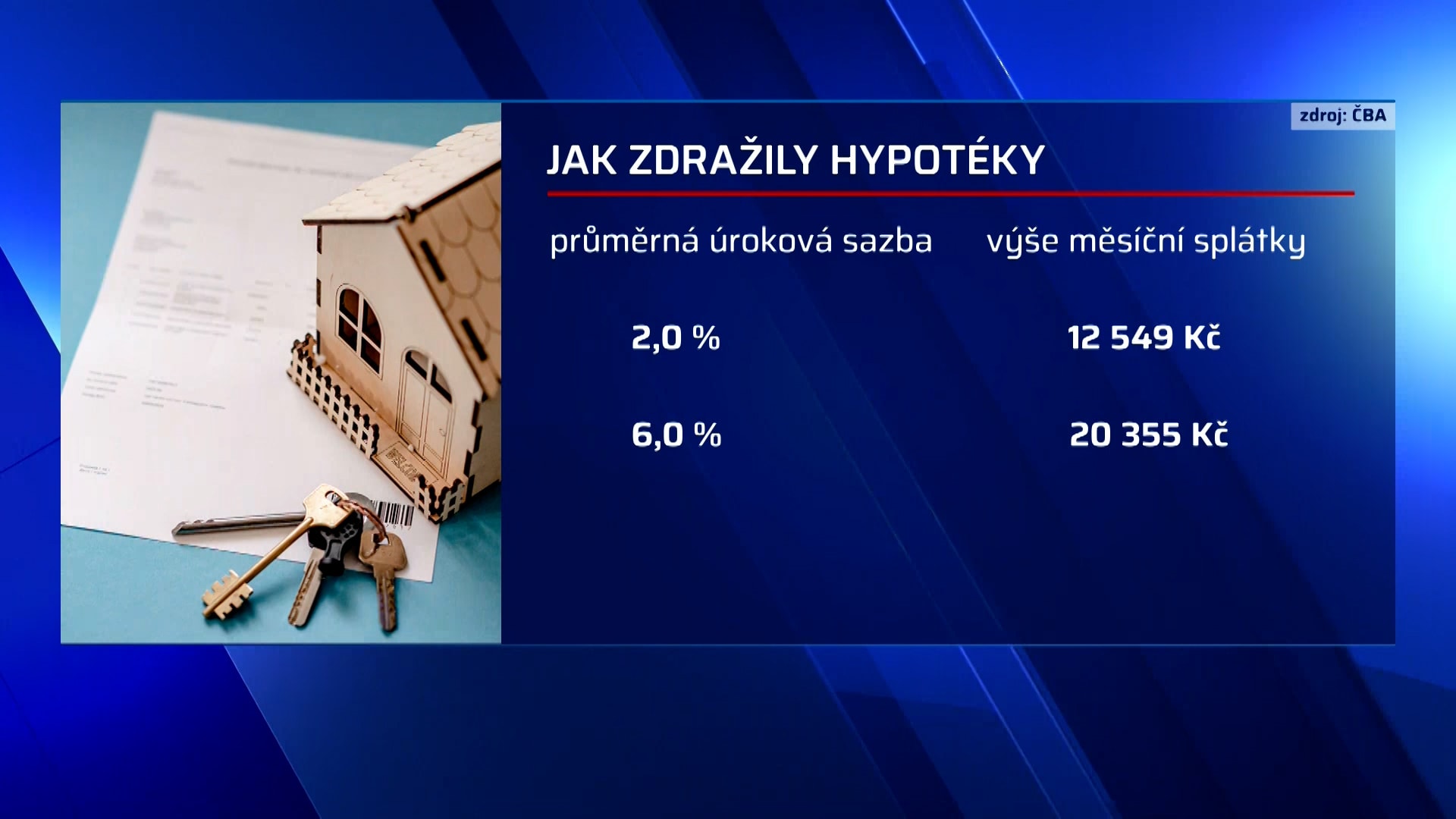

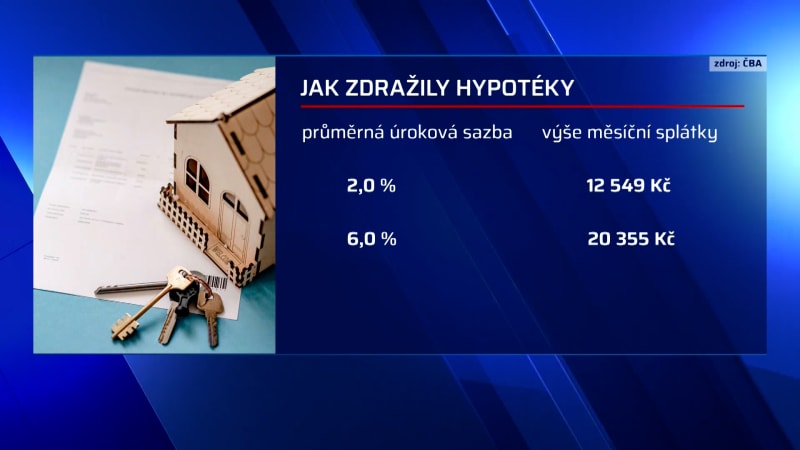

Nejčastěji jde o domácnosti s hypotékou z let 2016 a 2017. Tehdy byly sazby na historických minimech, v současnosti jsou více než dvojnásobné. Splátky hypoték přitom stále strmě rostou. Při dvouprocentní úrokové sazbě vycházely na 12 500 korun. Nyní banky nabízejí trojnásobek. V takovém případě se ale výše měsíční platby přehoupne přes 20 tisíc.

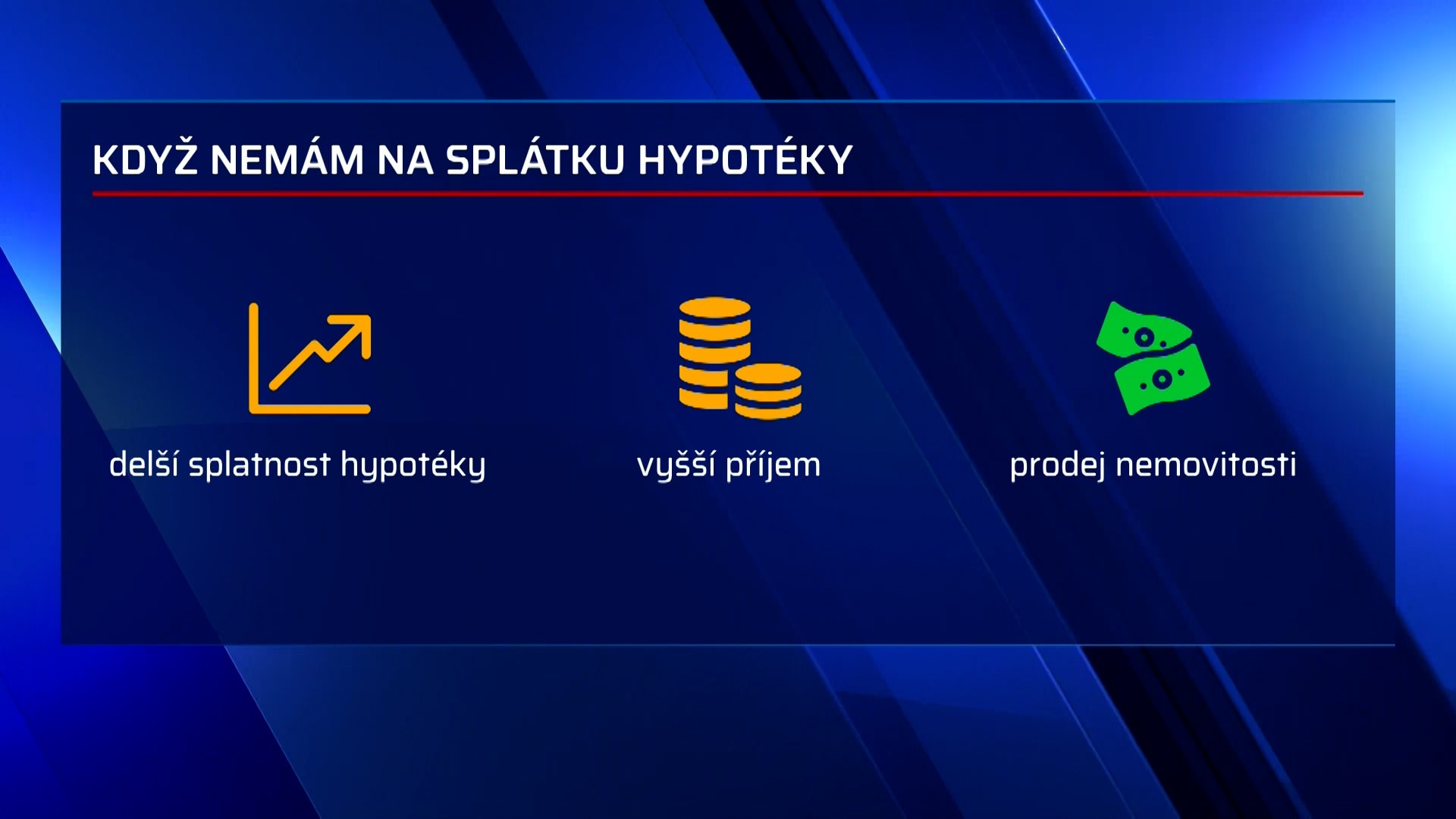

Varianty řešení jsou tři – domluvit si u banky delší splatnost či odklad splátek podobně jako za covidu, zajistit si vyšší příjem nebo nemovitost prodat. Na rezervy se Češi spoléhat nemohou. Podíl těch, kteří je mají, se totiž tenčí.

Čtěte také

„Je to o domluvě s bankou. Když se situace zhorší, je předčasné hovořit o tom, co se stane. Komu končí fixace, ten už pět let splácí. Příjmy a ceny nemovitostí se za tu dobu posunuly nahoru,“ konstatoval ekonom a bývalý guvernér ČNB Miroslav Singer s tím, že 12 procent domácností, které nebudou moct splácet hypotéky, ještě není tak černý scénář.

Částečně dobrou zprávou může být, že ceny nemovitostí v některých krajských městech dál padají. Ukazují to alespoň statistiky webu Realitymix.cz. Navíc na trhu přibývají rozestavené nemovitosti, které jejich majitelé nabízejí kvůli finančním potížím. Prodávají i firmy stavící na klíč.

V průměru stále zaplatíme více než před rokem

Realitním trhem začínají hýbat zejména dražší stavební materiály a našponované rozpočty českých domácností. Ceny bytů padají už druhý měsíc v řadě – nejvíc v Brně, Karlových Varech a Ostravě.

„U panelového bydlení vnímáme, že kromě zastavení v uvozovkách předražených nemovitostí začala cena klesat,“ říká realitní makléř z M&M reality Jan Martina.

Jenže v průměru stále zaplatíme více než před rokem. To by se ale v případě krize mohlo změnit. „V nepříznivém scénaři naše modely ukazují, že by mohlo dojít k dalšímu poklesu cen nemovitostí,“ odhaduje náměstek ředitele sekce finanční stability ČNB Libor Holub.

V nabídce realitních kanceláří také přibývají stovky rozestavěných domů. „Nabídka se zvyšuje průběžně od začátku pandemie covidu, kdy došlo k výraznému zdražení stavebního materiálu. Současná situace s inflací a drahými energiemi problém ještě podporuje,“ vysvětluje mluvčí společnosti RE/MAX Dagmar Schejbalová.

Čtěte také