Kolik daní platíš, tolikrát jsi člověkem? Stát nám neujídá jen z příjmů nebo majetku

Daně z příjmů, daně z nemovitostí, silniční daně nebo třeba daň z přidané hodnoty. Kolik typů daní vlastně platíme? Zdroj: Profimedia.cz

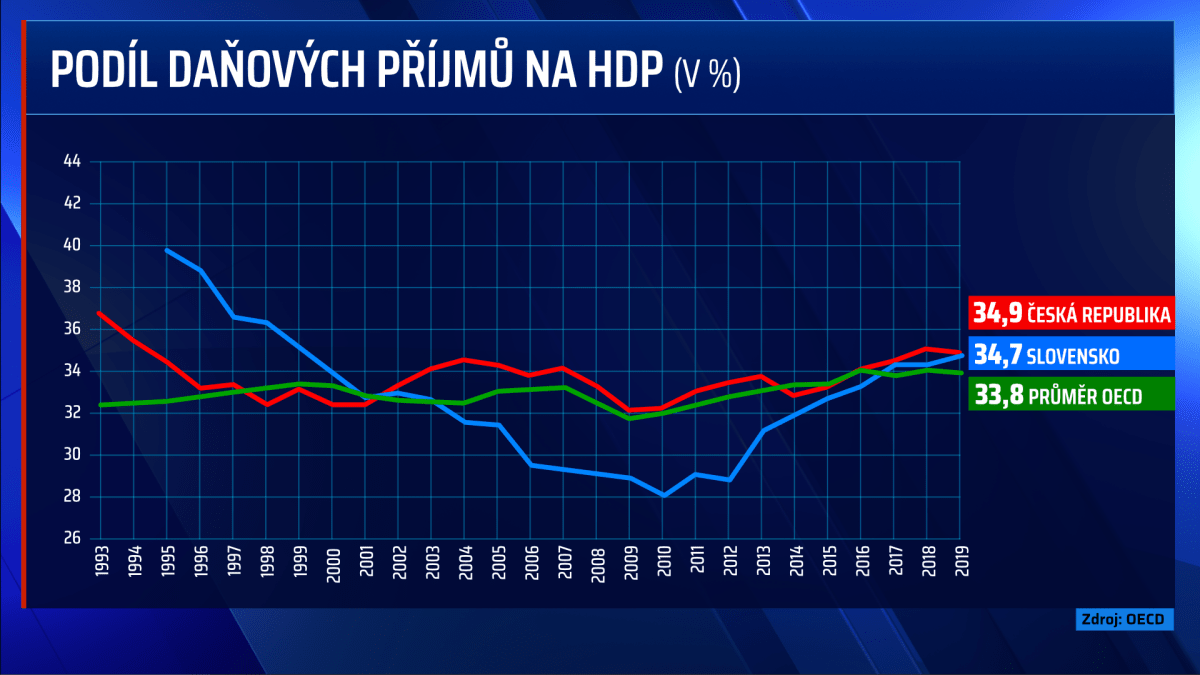

Česká republika patří v rámci Organizace pro hospodářskou spolupráci a rozvoj k zemím s nadprůměrným daňovým zatížením. Státu platíme z výdělků, zisků, majetku, ale také ze spotřeby nebo majetku. Kterým typům daní jsou Češi podrobeni a kolik jich je?

Daňové příjmy státu tvoří v České republice bezmála 35 procent hrubého domácího produktu. Zjednodušeně řečeno to znamená, že více než třetinu z toho, co vyděláme, odvedeme do společné kasy. Ale nejen o mzdy nebo zisky se dělíme se státem. Eráru platíme i za to, že nakupujeme různé věci a služby, nebo za to, že vlastníme a používáme majetek. V neposlední řadě je spotřeba určitého zboží zatěžována daněmi ekologickými.

Obecně rozlišujeme dva typy daní: přímé a nepřímé. Přímé poznáme podle toho, že poplatník a plátce je jedna a tatáž osoba. To znamená, že povinnost zaplatit daň má tentýž člověk, který je daňovým břemenem zatížen. Typicky se jedná o daně z příjmů nebo z majetku. Naproti tomu nepřímé daně do státní kasy odvádí za poplatníka prostředník. Sem patří například daň z přidané hodnoty, kterou nese každý nakupující, ovšem do rozpočtu ji poukáže plátce. Plátcem je v tomto případě třeba majitel prodejny, kam chodíme na nákup.

Daně z mezd a zisků

Oficiální název zní daně z příjmů fyzických osob, respektive daně z příjmů právnických osob, v závislosti na tom, zda tyto daně odvádí zaměstnanci a živnostníci, nebo firmy. Do daní z příjmů fyzických osob patří daně, které platíme z mezd, platů, výdělků z dohod o provedení práce nebo o pracovní činnosti, příjmů z pronájmu, dividend a podobně, firmy pak platí daně ze svých zisků.

Složená daňová kvóta je v Česku nad průměrem OECD. Zdroj: CNN Prima NEWS

Lidé i firmy mají stejnou 15procentní sazbu, skutečné procento zdanění se ale může lišit. Takzvaně „z daní“ si můžeme odečíst mnoho položek, které základ daně snižují, a před výpočtem finální daňové povinnosti ještě odečítáme slevy na dani. Základní na poplatníka, ale také na vyživované děti, na manžela či manželku bez příjmů nebo na různé stupně invalidity. Znamená to, že někdo nakonec státu neodvede daň žádnou, jiný zase více než 15 procent ze svých výdělků. Kromě toho existuje pro fyzické osoby ještě 23procentní sazba, a to na příjmy nad 48násobek průměrné roční mzdy, což odpovídá hrubé mzdě nad 141 700 korun měsíčně.

Daň z přidané hodnoty

Jedná se o nepřímou daň, která je uvalena na přidanou hodnotu. Tedy na rozdíl mezi nákupní cenou vstupů a prodejní cenou výstupů. U obchodníků jde zpravidla o rozdíl mezi tím, za kolik zboží prodávají a za kolik nakupují. V případě výrobních firem pak o rozdíl mezi cenou, za kterou prodávají své produkty, a částkou, kterou zaplatily za vstupní materiál.

Čtěte také

DPH se v našem daňovém systému objevila až v roce 1993, a to ve dvou sazbách. Základní 23 a snížená 5 procent. Od té doby ale sazby prošly divokým vývojem a výsledkem je aktuální existence tří sazeb: 21, 15 a 10 procent z prodejní ceny zboží nebo služby. Jako plátce DPH se podnikatelé musí hlásit v případě, že jejich obrat přesáhl v uplynulých 12 měsících hranici 1 milionu korun. Stávají se automaticky měsíčním plátcem a teprve po třech letech mohou požádat o přeřazení na plátce čtvrtletního. Ale i zde je omezení výší obratu.

Spotřební a ekologické daně

Také v tomto případě jde o nepřímé daně, které jsou navíc selektivní. To tedy znamená, že jim podléhají jen vybrané druhy zboží, a to pohonné hmoty, tabák nebo alkohol. Na rozdíl od DPH jsou sazby stanoveny pevnou částkou na určitý objem nebo počet kusů. U tabákových výrobků je daň stanovena také částečně z prodejní ceny. K dani se musí registrovat výrobce nebo dovozce v zákoně uvedeného zboží.

Přestože stát u těchto daní deklaruje, že jimi chce omezovat škodlivé vlivy plynoucí ze spotřeby uvedených komodit, skutečný význam je čistě fiskální. Všimněme si, že jde o zboží s nízkou citlivostí kupujících na cenu. Tedy zboží, které lidé kupují, protože jsou na něm ve větší či menší míře závislí.

Čtěte také

Na podobném principu fungují také ekologické daně, kterým podléhá spotřeba zemního plynu, pevných paliv a elektřiny. Sazba je vždy stanovena za měrnou jednotku energie, ať už jde o gigajouly nebo megawatthodiny.

Silniční daň

Tento druh daně se vztahuje na provoz motorových vozidel, která se používají k podnikání. Silniční daň platí jak korporace, tak živnostník, který vůz ve své činnosti používá, respektive má jej zahrnutý v majetku společnosti nebo z něho uplatňuje odpisy do daňově uznatelných nákladů. Výše této daně se odvíjí od typu automobilu. Existuje mnoho výjimek, kdy vozidla silniční dani nepodléhají. Jde například o auta s ekologicky šetrným pohonem, vojenská a hasičská auta, vozy používané pro zabezpečení vnitrostátní linkové přepravy a podobně.

Daň z nemovitosti

Jedná se o majetkovou daň. Platí ji tedy majitel nemovitosti, ať už bytu, domu, nebo pozemku. Výše daně závisí na mnoha okolnostech. Základem je výměra a typ nemovitosti včetně lokality, ve které se nachází. Do hry také vstupuje takzvaný místní koeficient, kterým lze základní sazbu navýšit až na pětinásobek. Záleží, jakou výši koeficientu si odhlasuje obecní či městské zastupitelstvo, v jehož katastru se nemovitost nachází. Daň z nemovitosti je výhodná pro obce a města. Její výnos totiž zcela náleží do jejich rozpočtu, avšak náklady na vymáhání této daně nese stát.

Čtěte také

Daň z nabytí nemovitých věcí

Tuto daň pravděpodobně znáte pod dřívějším názvem daň z převodu nemovitostí. Platil ji prodávající, později kupující, a to sazbou čtyři procenta z hodnoty nemovitosti, jež byla předmětem transakce. Loni ale byla tato daň zrušena, a to dokonce zpětně od 1. prosince 2019.

Daň dědická a darovací

Také tyto majetkové daně byly zrušeny, a to od roku 2014. Když tedy zdědíte či získáte darem nějaký majetek, nemusíte z toho státu nic platit. Pozor byste ale měli dávat v případě, že chcete děděním či darováním nabytou nemovitost prodat, můžete být povinni takto utržené peníze zdanit. A to v případě, že prodej proběhne do pěti let od nabytí nemovitosti. Pokud jde o dědění, lhůta se zkracuje na dva roky, pokud v nemovitosti nejméně tuto dobu žijete.

Sociální a zdravotní pojištění

Právě o majetkových daních probíhá v poslední době vášnivá debata. Faktem je, že Česko patří mezi země, kde je majetek daněmi zatížen nejméně. Naopak příjmy z pracovní činnosti jsou zdaňovány poměrně vysokými sazbami. Vedle klasických daní z příjmů totiž do odvodů daňového typu musíme zařadit také pojistné na sociální a zdravotní pojištění, které z mezd platí nejen zaměstnanci, ale i zaměstnavatelé. Celková výše zdanění práce tak u nás dosahuje kolem 40 procent, což je jedno z nejvyšších v rámci OECD.

Čtěte také