ANALÝZA: Každý desátý Čech je živnostník. Proč je v Česku tolik OSVČ?

Výběr redakce

Vládní koalice ANO a ČSSD v pondělí kývla na zavedení paušální daně pro OSVČ s příjmem do 800 tisíc korun, a to od příštího roku. Těm, kteří se pro paušální daň rozhodnou, by odpadlo odevzdávání daňových přiznání i přehledů zdravotním pojišťovnám a sociální správě. Zatím ale není jasné, zda to způsobí, že počet OSVČ v Česku vzroste. Už dnes je jich více než milion. Proč tolik?

Paušální daň, pokud ji schválí parlament, bude znamenat, že živnostníci odvedou státu 5 740 korun měsíčně. V částce má být zahrnuto zdravotní pojistné 2 514 korun, daň z příjmů v symbolické výši 100 korun a minimální sociální pojistné navýšené o 15 procent. To pro příští rok odpovídá 3 126 korunám.

V Česku je nyní každý desátý osobou samostatně výdělečně činnou (OSVČ). Výhody spočívají v tom, že jsou pro OSVČ výhodněji nastaveny daně, tomu znovu napomáhá i navržená paušální daň. Avšak přechod na ni se vyplatí jen některým OSVČ s příjmy do 800 tisíc. Navíc platí pouze pro ty OSVČ, které mají živnost jako hlavní činnost.

Na druhou stranu nemají OSVČ řadu zaměstnaneckých výhod ani výhled na vysoký důchod.

Čtěte také

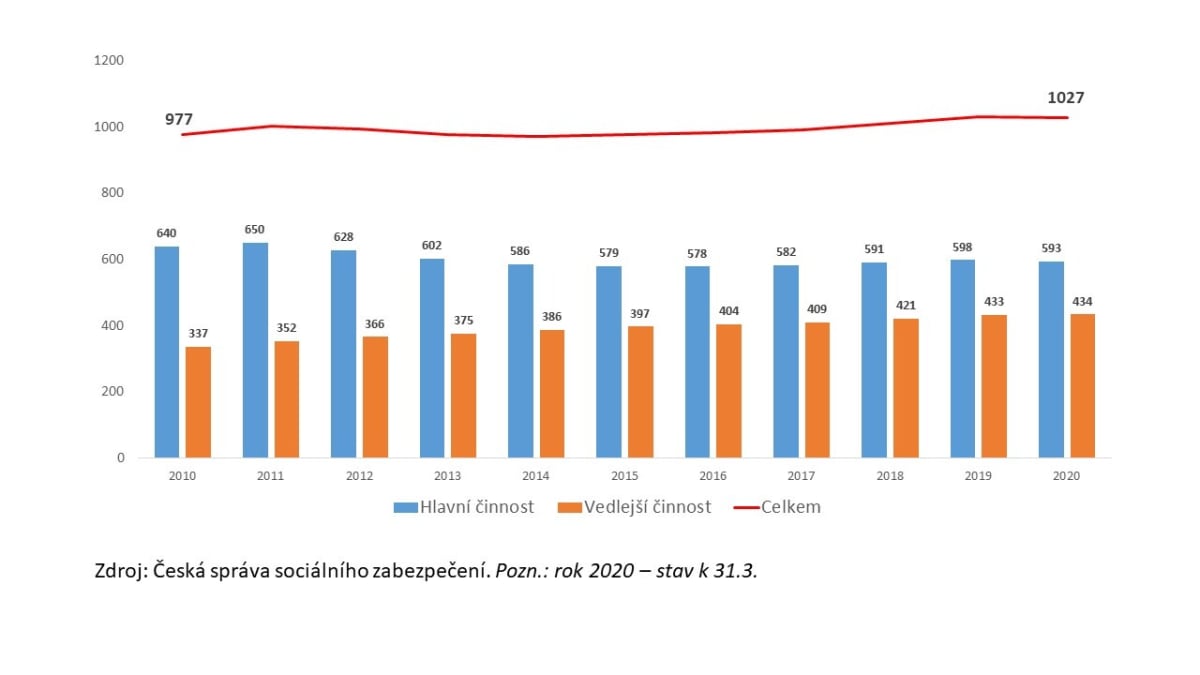

Od roku 2010 se počet OSVČ zvedl o 81 tisíc na současných 1 027 031, číslo pochází z České správy sociálního zabezpečení (ČSSZ) a je aktuální k datu 31. března 2020. Z toho je 433 tisíc těch OSVČ, které mají samostatnou činnost pouze jako vedlejší práci. Právě těchto „vedlejšáků“ přibylo od roku 2010 velmi výrazně (+121 tisíc). Hlavních je tedy zbývajících 593 tisíc.

Nižší míra zdanění příjmů

Jak už bylo uvedeno, jedním z důvodů, proč je tak „in“ být živnostníkem, je obecně nižší míra zdanění jejich příjmů. Výši zdanění ale ovlivňuje mnoho proměnných, včetně nastavení výdajového paušálu a toho, zda je živnostník vůbec využívá.

Pokud vyjdeme z průměrného výdělku, může být rozdíl v míře zdanění živnostníka a zaměstnance až sedminásobný. Zatímco zaměstnanec společně s průměrnou mzdou a dvěma vyživovanými dětmi odevzdá státu (při započtení odvodů placených zaměstnavatelem) asi 44 procent z celkových nákladů na práci, u živnostníka se výše zdanění pohybuje kolem šesti procent.

Nevěříte? Pojďme si to spočítat. Průměrná mzda za celý loňský rok činila 34 125 korun měsíčně hrubého, tedy 45 660 včetně odvodů na sociální a zdravotní pojištění placených zaměstnavatelem za svého zaměstnance (superhrubá mzda). Čistá mzda v takovém případě dosahuje 25 585 korun. Zaměstnanci tedy zůstává asi 56 procent z celkových nákladů na práci. O vysokém zdanění práce v Česku jsme psali v článku Češi odevzdají státu 44 procent platu. Jde o sedmé nejvyšší zdanění ze zemí OECD.

Čtěte také

Pokud by živnostník uvedenou superhrubou mzdu fakturoval, dosáhly by jeho celkové roční tržby necelých 548 tisíc korun. Jestliže by uplatňoval výdajový paušál ve výši 60 procent z tržeb, celkem by státu zaplatil 32 tisíc na sociální pojištění a zhruba 26,5 tisíce na zdravotní pojištění. Daňová povinnost by vzhledem k uplatnění slevy na dvě děti byla nulová, respektive by mu stát vyplatil asi 26,5 tisíce v podobě daňového bonusu. Celkově by tedy živnostník odvedl státu jen 32 tisíc, což představuje asi šest procent z jeho ročních tržeb.

Chybí ale zaměstnanecké výhody

Takový výpočet ovšem není úplně fér. I živnostníci, kteří namísto evidování skutečných nákladů na dosažení, zajištění a udržení příjmů vykazují daňově uznatelné náklady procentem z příjmů, nějaké náklady spojené se svou činností mají. Paušály však používají proto, aby si zjednodušili život a nemuseli vést daňovou evidenci. Pro zjištění skutečné daňové zátěže je tedy vhodnější vyjít právě z rozdílu mezi příjmy a výdaji (byť vykázanými paušálem v podobě procenta z příjmů).

Tedy zjistit jakýsi živnostníkův zisk, respektive to, co si svou činností skutečně vydělá. V takovém případě míra zdanění dosahuje 14,5 procenta. I tak je to pouze třetinová daňová zátěž v porovnání se zaměstnancem.

„Na první pohled se to může jevit jako extrémně nespravedlivé. Nesmíme ovšem zapomenut na řadu zaměstnaneckých výhod, o kterých si živnostníci mohou nechat jen zdát,“ řekl CNN Prima NEWS Štěpán Křeček, hlavní ekonom společnosti BH Securities, a mezi prvními uvedl například nárok na dovolenou nebo poměrně velkou ochranu zaměstnanců zákoníkem práce. „Zaměstnanci nemůžete říct ze dne na den, aby už nechodil do práce, aniž byste mu zaplatili odstupné, živnostníkovi však říct můžete, aby už fakturu neposílal,“ dodal Křeček.

Osoby samostatně výdělečně činné jsou skutečně samostatné do všech důsledků. Samy si musí sehnat „kšeft“, musí se popasovat s administrativou, musí si samy hlídat, zda plní veškeré povinnosti vůči státu. Pracovní dobu na rozdíl od zaměstnanců nemají, protože ji mají prakticky nepřetržitou. Mají daleko menší jistotu, že jim za jejich služby bude zaplaceno, pokud neinkasují z ruky do ruky, a tak dále.

Nerovnost mezi celkovým zdaněním OSVČ a zaměstnance

Vládou odsouhlasená paušální daň může podle jejích kritiků nůžky ve zdanění mezi živnostníky a zaměstnanci ještě více rozevřít. Ale jen u těch, kterým se v porovnání se stávajícím stavem vyplatí. Její využití bude nejvýhodnější pro ty, kteří své náklady vykazují ve výši 40 procent svých tržeb. Pro ně by úspora na povinných platbách státu mohla dosáhnout řádově desítek tisíc korun ročně.

Nejvíce by logicky ušetřili ti, jejichž tržby jsou nejblíže vládou schválenému stropu ve výši 800 tisíc korun za rok. Naopak nejméně výhodná bude paušální daň pro živnostníky s 80procentním výdajovým paušálem, což se týká zejména řemeslníků. Ti by v takovém případě zaplatili státu více než ve stávajícím režimu.

Počet osob samostatně výdělečně činných v České republice v letech 2010 až 2020 (v tisících) Zdroj: CNN Prima NEWS

Paušální daň ještě čeká na souhlas Parlamentu

„Samotné zavedení paušální daně pravděpodobně nezvýší zájem lidí o podnikání. Lidé, kteří podnikání využívají k daňovým optimalizacím, již dávno podnikají a nečekají na zavedení paušální daně,“ uvedl Štěpán Křeček pro CNN Prima NEWS. Opačně to vidí Danuše Nerudová, rektorka Mendelovy univerzity a předsedkyně vládní důchodové komise. „Počty OSVČ určitě růst mohou, protože nastavení paušální daně dál rozvírá nůžky nerovnosti odvodů zaměstnanců a OSVČ. Tudíž někteří zaměstnanci mohou přecházet na OSVČ, protože to prostě bude výhodnější,“ řekla pro CNN Prima NEWS Nerudová.

Rovněž samotné ministerstvo financí počítá s tím, že k paušální dani se přihlásí nejvýše jen asi 140 tisíc osob samostatně výdělečně činných z celkových asi 400 tisíc, které by se svým obratem do této daně takzvaně vešly. Za největší přínos paušální daně lze tedy považovat odbourání administrativy. „Paušální daň sníží živnostníkům byrokracii na minimum,“ uzavřel Štěpán Křeček. A mnoha z nich také odpadne stres spojený s kontrolami z finančních úřadů.

Vláda schválila paušální daň v pondělí, nyní poputuje do Parlamentu, který o ní definitivně rozhodne.